اسناد پاناما و نظریهی «انتخاب عمومی»

درآمد: نویسنده فساد مالیِ سران بعضی از کشورهای جهان را بر اساس اسناد پاناما بررسی و دامنهی این فساد را آشکار میکند. به نظر او، این نوع فساد را نمیتوان با نظریهی کلاسیک اقتصادی توضیح داد و نظریهی انتخاب عمومی ابزار بهتری برای تحلیلِ این وضع است. [1]

|

|

|

|

|

|

تقریباً یک ماه از افشای اسناد پاناما میگذرد. این خبر، مانند پارهای از اخبار دیگر به سرعت در سرخط خبرها قرار گرفت و بحثهای زیادی را به میان آورد، حتی خشم بسیاری را برانگیخت. اما اکنون کلیهی این اسناد در دسترس عموم قرار گرفته و در اینترنت منتشر شده است. به راستی مشکل است که ببینیم تحلیل اخبار تکاندهندهی افشای اسناد پاناما و پیامدهای آن را باید از کجا شروع کرد. اسنادی، با حجم بیش از یازده میلیون صفحه که از طرف منبعی ناشناس به دست روزنامهی آلمانی زوددویچه سایتونگ میرسد و سپس در اختیار کنسرسیوم بینالمللی روزنامهنگاران تحقیقی[2] قرار میگیرد و بزرگترین افشاگری تاریخ میشود.

آنچه که تا به حال از این اسناد به دست آمده از گریز سرمایهی 72 تن از سران کنونی و سابق کشورها (از جمله دیکتاتورهایی که به تاراج و نابودی اقتصاد کشورشان متهماند)، و از استخراج منابع مالی تعداد زیادی از سرشناسان و ثروتمندان دنیا پرده برمیدارد. به نظر میرسد آنها برای فرار مالیاتی و احتمالاً پولشوییِ درآمدهای غیرقانونی خود، پولها را در اختیار شرکت حقوقی پانامایی موساک فونسکا[3] قرار داده بودند تا این سرمایه را به طور قانونی، ولی بدون به جا گذاشتن ردی از صاحبانشان، وارد نظام مالی جهانی کنند. تاریخ این اسناد از دههی 1970 میلادی شروع و به بهار 2016 ختم میشود و روابط مالی شرکت موساک فونسکا را با شرکتهای بنامی مانند یو بی اس، اچ اس بی سی، سوسیته جنرال[4] و بسیاری از شرکتهای دیگر افشا میکند. این مدارک افرادی از سردمداران حزب کمونیست چین تا ستارهی فوتبال، لیونل مسی، و سرمایهگذاران جهانی را در بر میگیرد. این شرکت به آنها کمک کرده تا گریزگاه مالیاتی خود را مخفی نگاه دارند و از پرداخت مالیات فرار کنند.

سیاستمدارانی که رهبر کشور خود و ظاهراً خادم ملتشان هستند و به ادعای خودشان به گونهای دموکراتیک انتخاب شدهاند تا تنها منافع ملی کشورشان را در نظر داشته باشند و ریشهی فساد را در مملکت خود از بین ببرند، خود غرق در فساد شدهاند.

افشای اسناد پاناما نشان نمیدهد که شرکت موساک فونسکا لزوماً فعالیت غیرقانونی داشته اما مانند بسیاری از شرکتهای صوری[5]، گریزگاههای مالیاتی، شریانهای اصلی فعالیتهایی هستند که هویت و فعالیتهای مشتریان ثروتمند خود را در پس شرکتهای ناشناس و مجازی مخفی میکنند. وجود چنین گریزگاههایی نه تنها غیرقانونی نیست، بلکه همواره در خدمت سرمایهگذاران کلان بوده و هست. آنچه که اسناد پاناما را خبر ساز نموده وسعت و دامنهی غیرقابل باور این مسئله، و شناسایی شخصیتهایی است که به عنوان رؤسای دولت و پشتیبانان ملت، ثروت کشور خود را به غارت برده و آن را مخفی نمودهاند. متأسفانه ابعاد و گسترهی این مشکل جهانی نه از پاناما شروع و نه به آن ختم میشود. شاخص نهانکاری مالی (اف اس آی)[6] که در نوامبر سال 2015 منتشر شده و دامنهی فعالیتهای سرّی و فراساحلی کشورهای مختلف را بررسی میکند، پاناما را در رتبهی پنجم قرار میدهد و سوئیس، هنگکنگ، ایالات متحده، و سنگاپور در ردهی یک تا چهار قرار میگیرند. بنا به تخمین سازمان اف اس آی، حدود 21 تا 32 هزار میلیارد دلار (21 تا 32 تریلیون دلار) ثروت خصوصی در گریزگاههای مالیاتی دستنخورده و بدون پرداخت مالیات (یا با مالیاتهای حداقلی) موجود است. میزان ریزش سرمایههایی که به طور غیرمشروع از مرزهای کشوری روانهی گریزگاههای مالیاتی میشود بین یک تا 6/1 هزار میلیارد دلار در سال برآورد شده است. از سال 1970 تا به حال، فقط آفریقا هزار میلیارد دلار از سرمایهاش را بدین گونه از دست داده است. به عبارت دیگر، اگر میزان این ثروت را با تولید ناخالص جهانی مقایسه کنیم (که طبق آمار 2015 حدود 75 هزار میلیارد دلار است) تقریباً نیمی از ثروت دنیا در گریزگاههای مالیاتی مخفی شده است. همچنین طبق گزارش سی ان ان، تنها 62 نفر از ثروتمندترین میلیاردرهای دنیا، نیمی از ثروت کل جهان را در اختیار دارند و نیم دیگر متعلق به بقیهی جمعیتِ بیش از هفت میلیارد نفری دنیا است.

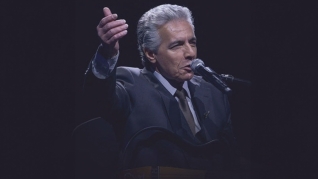

نخست وزیر کشور ایسلند سیگموندور گونلاگسون

نخست وزیر کشور ایسلند سیگموندور گونلاگسون

آنچه که به افشای اسناد پاناما بُعد تازهای میدهد، حضور شخصیتهای برجستهی سیاسی در کنار ثروتمندان است. از جمله سیاستمدارانی که اسمشان (به طور مستقیم یا غیر مستقیم) در این اسناد فاش شده، و به احتمال زیاد در آینده به تعداد این اسامی اضافه خواهد شد، نخست وزیر کشور ایسلند سیگموندور گونلاگسون و همسرش (که با فاصلهی کمی از افشای اسناد استعفا داد)، نخست وزیر انگلستان دیوید کامرون، رئیس جمهور آرژانتین مائوریسیو ماکری، همکاران نزدیک رئیس جمهور روسیه ولادمیر پوتین، چهرههای سرشناس کشور چین وابسته به رئیس جمهور این کشور شی جین پینگ، نخست وزیر پاکستان نواز شریف، رئیس جمهور آذربایجان الهام علیاف، رئیس جمهور سوریه بشار اسد، و رئیس جمهورهای سابق مصر و لیبی حسنی مبارک و معمر قذافی هستند. در این اسناد طی نامهای از شعبهی انگلستانِ شرکت موساک فونسکا در پاسخ به پرسشی در بارهی صاحب منافع شرکت ایرانی پتروپارس چنین اشاره شده: «فکر میکنم اگر اشتباه نکنم میتوانیم فرض کنیم آن شخص محمود احمدینژاد باشد.» اکنون که بیش از یک ماه از افشای این اسناد میگذرد، تعداد قابل توجهی از شخصیتهای برجستهی آمریکایی نیز به فهرست اسامی فوق اضافه شده است همان گونه که در آغاز این گفتار آمد، ایالات متحده خود سومین مأمن حسابهای پنهان برای گریز از مالیات (و در ردهی بالاتری از پاناما) است و شاید به همین دلیل سرشناسان آمریکایی ترجیح دادهاند که ثروتهای هنگفتشان را در کشور خود مخفی نکنند و آن را در پاناما به امانت بگذارند! نکتهی دیگر اینکه اسامی ذکر شده فقط از یازده میلیون صفحهای است که از اسناد پاناما به دست آمده، و بدون شک اگر اسناد محرمانهی دیگر گریزگاههای مالیاتی در سوئیس، هنگگنک، ایالات متحده، سنگاپور و 86 کشور دیگر پس از پاناما افشا گردد اسامی شخصیتهای دیگری نیز از کشورهای مختلف جهان به دست خواهد آمد.

بسیاری از این شخصیتها ارتکاب به هرگونه عمل غیرقانونی را تکذیب کردهاند و البته اثبات هرگونه اتهامی باید در دادگاههای معتبر و طبق روند قانونی انجام پذیرد. این اسناد نشان میدهند که چگونه سیاستمدارانی که رهبر کشور خود و ظاهراً خادم ملتشان هستند و به ادعای خودشان به گونهای دموکراتیک انتخاب شدهاند تا تنها منافع ملی کشورشان را در نظر داشته باشند و ریشهی فساد را در مملکت خود از بین ببرند، خود غرق در فساد شدهاند و در ورطهی چنین افشاگری تاریخیای گرفتار، که پیامدهای آن صدمات بسیاری به کشورشان خواهد زد.

یکی از مهمترین پیامدهای خروج سرمایهی ملی از هر کشور آسیب به اقتصاد داخلی است. طبق تحقیقات اندیشکدهی غیرانتفاعی راستکاری مالی جهانی[7] از سال 2004 تا سال 2013 کشورهای در حال توسعه و اقتصادهای نوظهور 8/7 هزار میلیارد دلار از منابع مالی خود را از طریق خروج غیرمشروع سرمایه از دست دادهاند. طبق همین تحقیق، این ریزش سرمایه با سرعت 5/6 درصد در سال در جریان است (یعنی دو برابر رشد متوسط تولید ناخالص جهانی). به عبارت دیگر، حتی اگر رشد اقتصادی کشورهای در حال توسعه و نوظهور به میزان رشد متوسط تولید ناخالص جهانی باشد ( که در بیشتر این کشورها به مراتب کمتر است)، هر سال تقریباً دو برابر ارزش تولید داخلی خود را از دست میدهند. به این ترتیب جای تعجب نیست که فقر و رکود اقتصادی پیوسته گریبانگیر این کشورها بوده و نمیتوانند به آسانی از چرخهی قهقراییِ کاهش رشد و کمبود تولید و بیکاری خارج شوند. ریشهی اصلی این ریزش سرمایه فرار مالیاتی، کسب درآمد از طریق فعالیتهای غیرقانونی، و فساد اقتصادی است. آفریقا بیشتر از هر قارهی دیگری به این مشکل اقتصادی گرفتار است و حدود 1/6 درصد تولید ناخالص داخلی خود را از دست میدهد.[8]

نتیجهی این گونه فرار سرمایه از کشور به گریزگاههایی مانند پاناما، جزایر ویرجین بریتانیا، جزیرهی کیمن، مائوریتیوس، و غیره محرومیت از منافع و مزایای روساختهای به شدت ضروریِ اقتصادی، بیمارستانها، مدارس و دانشگاهها، سیستمهای راه و ترابری، تولید برق و آب، احداث سیستمهای بهداشتی فاضلاب، ایجاد سازگانهای ترابرد همگانی[9]، ایجاد سیستمهای رفاه عمومی برای خانوارهای بیبضاعت، افرادی که موقتاً از کار بیکار شدهاند، خانوادههای تکسرپرست، و خلاصه بسیاری از خدمات اجتماعی و اقتصادی است. برای مثال یکی از گزارشهای کنسرسیوم بینالمللی روزنامهنگاران تحقیقی به یک کمپانی در اوگاندا اشاره میکند که از پرداخت مالیات برای یک معاملهی نفتیِ چهارصد میلیون دلاری طفره رفته و اینکه این مقدار مالیات از دست رفته میتوانست کمبود بودجهی بهداشت کشور را تأمین کند، در حالی که هم اکنون بعضی از مریضها مجبورند روی زمین بیمارستان بخوابند.[10] آقای گابریل زوکمن، یکی از کارشناسان دانشگاه کالیفرنیا در شهر برکلی، برآورد کرده است که حداقل هشت درصد ثروت جهان به جای گردش در اقتصاد داخلی در حسابهای فراساحلی واریز شده است که هزینهی مالیاتی آن حدود دویست میلیارد دلار در سال است.[11]

اما به دو دلیل نمیتوان این معضل اجتماعی را به آسانی از دیدگاه تئوری کلاسیک اقتصادی ریشهیابی کرد. اول اینکه تئوریهای کلاسیک اقتصادی مبادلات تجاری، بازرگانی و اقتصادی را در چهارچوب قوانین مدنی و دموکراتیک بررسی میکنند و آنچه که قانوناً مجاز باشد، یا کمتر مورد بحث قرار میگیرد، یا اغلب به پیامدهای اقتصادی آن پرداخته میشود. دوم، مسائلی که جنبهی اخلاقی و هنجاری داشته باشد از حوزهی مباحث عقلگرایانه[12] و اثباتگرایانهیِ[13] تئوریهای کلاسیک اقتصادی خارج میشود و اقتصاددانان آن را به عرصهی سیاست و علوم سیاسی ارجاع میدهند.

اما شاخهی دیگری از تئوری اقتصادی، با عنوان نظریهی انتخاب عمومی،[14] علاوه بر بررسی پیامدهای رویدادهایی مانند اسناد پاناما، اتفاقاً به ریشهیابی و تحلیل انگیزههای پیدایش چنین پدیدههایی میپردازد. در چهارچوب نظریهی انتخاب عمومی، برای مثال سؤالاتی از این قبیل قابل طرح است: علت وجودی گریزگاههای مالیاتی چیست؟ چرا در بطن یک جامعه قوانینی وضع میشوند که به فعالیتهایی مانند ریزش سرمایه در پناهگاهای مالیاتی مشروعیت میبخشد؟ آیا چنین فعالیتهایی ساختاری است یا مقطعی و گذرا؟

از دیدگاه نظریهی انتخاب عمومی، سرمایهگذاری در کارزارهای انتخاباتی با سرمایهگذاریهای تجاری تفاوت اساسیای ندارد چون هر دو با انگیزهی بازده سرمایه صورت میگیرند.

مطالعهی پیدایش این نظریه از حجم این نوشتار خارج است و صرفاً مختصری از رئوس نظریهی انتخاب عمومی در ارتباط با رویدادهایی مانند اسناد پاناما مطرح میشود.[15] به طور کلی، نظریهی انتخاب عمومی، فرضیهی اساسی انگیزهی منافع عمومی[16] (که یکی از پیشفرضهای مهم علوم سیاسی است) را مورد سؤال قرار میدهد. در نظریهیمنافع عمومی، انگیزهی نامزدهای انتخابات، رؤسا، و تصمیمگیرندگان سیاسی در تعیین خط مشی اجتماعی صرفاً افزایش منافع عمومی است. طبق این نظریه، سیاستورزان یا کنشگران سیاسی، تقریباً به همان اندازه به منافع شخصی خود ناظرند که یک مصرفکننده یا تولیدکننده در اقتصاد (یعنی همان انسان اقتصادی یا هُمواکونومیکوس). تأمین منافع یک کنشگر سیاسی در وهلهی اول این است که در انتخابات برنده شود و دوم اینکه پس از ورود به دفتر سیاسی خود در آن جایگاه باقی بماند و دوباره انتخاب شود. شرط لازم برای نیل به این دو هدف حضور پُر رونق در کارزارهای انتخاباتی است که میتوان آن را به صحنهی نبرد سیاسی تشبیه نمود. این نبرد، مانند هر فعالیت اقتصادی دیگر، مجانی و بدون پشتیبانی مالی انجام نمیشود و به سرمایهی فراوان نیاز دارد. از آنجا که تأمین این سرمایه با اعانات مختصرِ رأیدهندگاه راه به جایی نمیبرد، صاحبان صنایع، بازرگانان ذینفوذ و تولیدکنندگان توانگر، وارد میدان شده و از منابع مالی خود برای سرمایهگذاری در کارزارهای انتخاباتی بهره میبرند. تنها در رقابتهای انتخاباتی ریاست جمهوری آمریکا در سال 2016 تا به حال حدود هفتصد میلیون دلار جمعآوری شده است. از دیدگاه نظریهی انتخاب عمومی، سرمایهگذاری در کارزارهای انتخاباتی با سرمایهگذاریهای تجاری تفاوت اساسیای ندارد چون هر دو با انگیزهی بازده سرمایه صورت میگیرند. بازدهی سرمایهگذاری سیاسی متضمن ریسک انتخاباتی است، چنانکه سرمایهگذاری در بازار سهام نیز متضمن ریسک نوسانات بازاری است. شخص سیاستمدار هم پس از انتخابات قوانینی را پیشنهاد یا حمایت میکند که منافع سرمایهگذار (و نه لزوماً منافع عموم) را در بر دارد. مثلاً سرمایهگذار خواستار وضع قانونی میشود که تعرفهی گمرکی واردات شکر را در یک کشور به مقدار نسبتاً غیر قابل توجهی (فرض کنیم نیم دلار برای هر کیلو شکر وارداتی) افزایش دهد. به این ترتیب تولیدکنندهی داخلی شکر، قیمت شکر وارداتی (که با او در رقابت است) را افزایش داده و مشتری را به خود جلب میکند. افزایش فروش شکر داخلی میتواند میلیونها دلار به منافع تولید کنندهی شکر بیفزاید که در واقع بازده سرمایهگذاری در کارزار انتخاباتی است. مثالی که ذکر شد صرفاً برای تشریح مطلب بود، اما بدون اغراق صدها (چه بسا هزارها) مورد مثل این در اثر پیوندِ اقتصاد و سیاست اتفاق افتاده که به نظریهی انتخاب عمومی اعتبار و سندیت میدهد.[17]

از این رو جای تعجب نیست اگر گریز سرمایهها از کشورهای مختلف در پناهگاههای امن مالیاتی، امری کاملاً قانونی شمرده شود و مورد تعقیب قانونی قرار نگیرد -مگر در مواردی استثنائی مانند پولشویی یا درآمدهای حاصل از فعالیتهای غیرقانونی مانند فروش مواد مخدر.

در پاسخ به افشای اسناد پاناما، و در اقدامی بیسابقه، سیصد اقتصاددان از سی کشور مختلف در نامهی سرگشادهای از وجود گریزگاههای مالیاتی انتقاد کردند. در این نامه نوشتهاند که کشورهایی که با میزان مالیات پایین ثروتهای انبوه را به خود جذب میکنند، به اقتصاد نفعی نمیرسانند، و در حقیقت انتفاع تعداد محدودی از صاحبان ثروت به قیمت صدمات اقتصادی به تهیدستان تمام شده و میزان نابرابری را بیشتر میکند. طفره رفتن از پرداخت مالیاتِ حدوداً 170 میلیارد دلار در سال، هزینهای است که خانوادههای کم درآمد و زیر خط فقر از منافع آن محروم میمانند.

[1] فرهاد ثابتان فارغالتحصیل دورهی دکترای اقتصاد در دانشگاه ایالتی کالیفرنیا در دیویس و مدرس دپارتمان اقتصاد در دانشگاه ایالتی کالیفرنیا در ایستبِی است.

[2] International Consortium of Investigative Journalists (ICIJ)

[3] Mossack Fonseca

[4] UBS, HSBC, Société Générale

[5] shell corporations

[6] Financial Secrecy Index (FSI)

[7] Global Financial Integrity (GFI)

[8] رجوع کنید به سایت راستکاری مالی جهانی.

[9] Mass Transit Systems

[10] http://www.csmonitor.com/World/Americas/2016/0405/What-do-the-Panama-Papers-have-to-do-with-inequality-A-whole-lot

[11] همان مأخذ.

[12] Rational

[13] Positivistic

[14] Public Choice Theory

[15] بررسی مختصر این نظریه در مقالهی «جستاری در باب نظریهی انتخاب عمومی» در دسترس است.

[16] Pubic Interest

[17] برای مطالعهی بیشتر این نظریه رجوع کنید به کتاب Public Choice III و صدها تحقیق و بررسی تحت همین عنوان.